譲渡と売買の違いは?必要な税金・手続きや賢く売却する方法を解説

飲食店を閉める、あるいは他者に引き継ぐ際、「譲渡」や「売買」という言葉を耳にします。しかし、これらが法的にどう違うのか、どのような税金が発生するのかを正確に把握している経営者の方は意外と少ないものです。特に近年の飲食店経営において、M&A(合併・買収)の手法を用いた事業承継や、造作譲渡によるコスト削減は避けて通れないテーマです。用語の定義を間違えると、思わぬ税務リスクを招いたり、手元に残るはずの資金を失ったりする可能性もあります。

本記事では、譲渡と売買の違い、贈与や相続との比較、さらに飲食店売却において最も重要な「造作譲渡(居抜き売却)」について、専門的な視点から詳しく解説します。

譲渡とは?その定義と種類

「譲渡(じょうと)」とは、権利や財産、地位などを他人に移転させることを指す包括的な概念です。一般的には「自分の持っているものを相手に譲る」という意味で広く使われますが、ビジネスにおいては資産の所有権を移す行為全般を指し、その中に対価が発生する「有償譲渡(売買)」と、発生しない「無償譲渡(贈与)」が含まれます。

譲渡の対象となる資産の具体例

譲渡の対象は、不動産(土地・建物)や車両、備品などの物理的な資産だけではありません。特許権、著作権、賃借権、あるいは株式などの「権利」も含まれます。特に店舗経営においては、店舗を借りる権利である「賃借権」を次のオーナーに譲渡できるかどうかが、居抜き売却の成否を分ける極めて重要なポイントになります。厨房機器や家具などの「造作」と、この「賃借権」をセットで引き継ぐことが、飲食店譲渡の実務におけるスタンダードです。

譲渡・売買・贈与・相続の違い

これらは混同されやすいですが、対価の有無と税務上の扱いが大きく異なります。売買(有償譲渡)は代金と引き換えに資産を渡すため、売り手側に譲渡所得税や法人税が発生します。一方、贈与は生前に無償で譲る行為であり、受け取った側に贈与税がかかります。また、死亡により無償で引き継ぐ「相続」や、金銭以外の物同士を交換する「交換」も存在します。それぞれの違いを理解し、自身のケースがどれに該当するかを把握することが、適切な節税対策への第一歩となります。

飲食店譲渡(売買)の3つの主要な形態

飲食店を他者に引き継ぐ際の手法は、主に「造作譲渡」「事業譲渡」「株式譲渡」の3つに分類されます。それぞれの特徴と、オーナー様が置かれた状況に応じた選択基準を解説します。

1. 造作譲渡(居抜き売却)

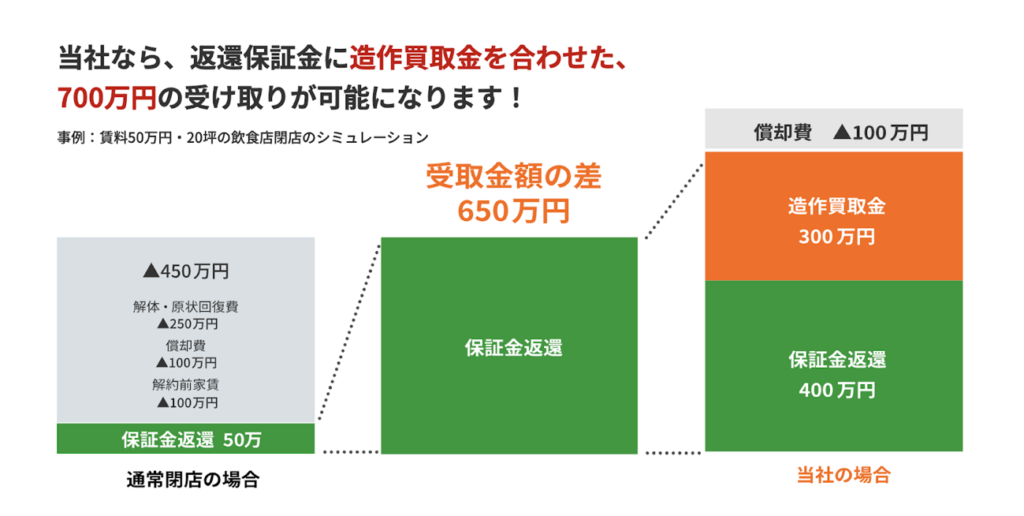

造作譲渡とは、飲食店舗の設備や内装などを次のオーナーに譲渡することです。「居抜き売却」とも呼ばれ、原状回復工事(スケルトン戻し)の費用を削減できる点が最大のメリットです。本来、店舗を閉店する際は多額の解体費用がかかりますが、造作譲渡ならそのコストをゼロにするだけでなく、設備を資産として売却して現金を残せる可能性があります。2026年現在の市場でも、初期投資を抑えたい出店希望者からのニーズが非常に高い手法です。

2. 事業譲渡

事業譲渡とは、特定の店舗の営業権、従業員、取引先、ノウハウなど、事業を構成するすべてを譲渡するスキームです。単なる「モノ(造作)」の譲渡にとどまらず、長年築き上げたブランドやレシピ、常連客といった「無形資産」も価値に含まれます。中小飲食店のM&Aや事業承継において最も活用される手法であり、特定の不採算店舗だけを切り離して売却したい場合や、屋号を残したまま引退したい場合に有効です。

3. 株式譲渡

株式譲渡とは、会社の株主が持っている株式を譲渡することで、法人の経営権そのものを移転させる方法です。法人化している飲食店のみが選択でき、個人事業主は実施できません。会社の資産や負債、契約関係がそのまま引き継がれるため、手続きが簡便な反面、買い手側はリスクを避けるために詳細な**デューデリジェンス(資産査定)**を求めるのが通例です。経営者自身が株主であれば、株式の売却益をリタイア後の資金として直接受け取ることができます。

造作譲渡とは?利点や平均相場・トラブルを回避する方法はこちら

飲食店のスケルトン渡しとは?原状回復との違いなど詳しくはこちら

飲食店舗の譲渡(売買)にかかる税金の詳細

店舗を譲渡して売却益が出た場合、個人事業主なら「譲渡所得税」、法人なら「法人税」が発生します。それぞれの計算方法と注意点を確認しましょう。

譲渡所得税(個人事業主の場合)

| 譲渡所得税とは、個人事業主の飲食店オーナーが 店舗を有償譲渡したときの売却益に対して課せられる税金 |

譲渡所得税は、店舗売却益に対して「所得税」「住民税」「復興所得税」の3つが課されるものです。課税対象となる金額は「売却価額 - (取得費 + 譲渡費用)」で算出されます。ここで重要なのが「譲渡費用」です。仲介会社に支払う手数料などがこれに該当しますが、店舗買取り.comのように手数料が0円であれば、差し引かれる経費が抑えられ、結果として手元に残る現金を最大化することが可能です。

【譲渡所得税の計算方法】

| 1.課税譲渡所得金額を 算出する | (店舗の売却価額) – (取得費 + 譲渡費用) – 特別控除額 = 課税譲渡所得金額 |

| 2.税率をかけ合わせる | 課税譲渡所得金額 × 税率 |

また、税率は店舗の所有期間(譲渡した年の1月1日時点)によって大きく異なります。5年を超える場合は「長期譲渡所得」として約20.315%、5年以下の場合は「短期譲渡所得」として約39.63%と、倍近い差が生じます。売却のタイミングひとつで納税額が数十万円単位で変わるため、事前に所有期間を月日まで正確にチェックしておく必要があります。

| 税率の種類 | 所有期間 | 所得税 | 住民税 | 合計 |

| 長期譲渡所得 | 5年超え | 15.315% | 5% | 20.315% |

| 短期譲渡所得 | 5年以下 | 30.63% | 9% | 39.63% |

法人税(法人の場合)

| 法人税とは、法人化している飲食店オーナーに支払う義務が発生する税金 |

法人の場合、飲食店舗の譲渡による売却益は「事業所得」の一部として扱われ、営業利益と合算して計算されます。譲渡所得税のように個別に計算するわけではないため、その期の全体収益が高いほど適用される法人税率も上がる仕組みです。たとえば、資本金1億円以下の普通法人の場合、年間の所得が800万円以下の部分は15%、それを超える部分には23.20%(令和8年1月時点)の税率が適用されます。売却のタイミングを会社の決算期と合わせるなど、戦略的なタックスプランニングが求められます。

| 年間所得(売却益含む)× 税率 |

【法人税の計算方法】

(例:資本金1億円以下の普通法人の場合、年800万円以下の部分は15%など)

※令和8年1月26日以降の税率

印紙税(共通)

| 印紙税とは、有償譲渡など税金が発生する取引の文書に課せられる税金 |

印紙税は、店舗売買契約書などの課税文書を作成する際に発生する税金です。契約書に記載される売却金額(造作譲渡代金)によって税額が決まります。たとえば、500万円超1,000万円以下の取引であれば、通常10,000円(軽減措置適用で5,000円)の収入印紙を貼付し、消印することで納税します。2026年現在は電子契約の普及により、契約形態によっては印紙代を節約できるケースもあるため、仲介会社に確認することをおすすめします。

【印紙税の金額例】

| 売却金額 | 印紙税(収入印紙の額) | 軽減税率 |

| 10万以下 | 200円 | 200円 |

| 10万円を超え50万円以下 | 400円 | 200円 |

| 50万円を超え100万円以下 | 1,000円 | 500円 |

| 100万を超え500万円以下 | 2,000円 | 1,000円 |

| 500万を超え1,000万円以下 | 10,000円 | 5,000円 |

出典: 国税庁「No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで 」

国税庁「不動産売買契約書の印紙税の軽減措置 」

飲食店舗を譲渡(売買)する流れ

| 1. 査定依頼: 店舗の適正な売却価格を算出します。 2. 売却価格の決定: 相場を参考に、希望価格を決めます。 3. 媒介契約の締結: 仲介会社と契約し、買い手を探します。 4. 売買契約の締結: 買い手と条件を合意し、契約書を交わします。 5. 引渡し・支払い: 代金の受け取りと鍵の引き渡しを行います。 6. 確定申告: 売却した翌年に、税務署で申告・納税をします。 |

店舗譲渡の第一歩は、プロによる査定依頼です。売却希望価格はオーナー様が自由に設定可能ですが、成約率を高めるためには市場相場に基づいた適正価格の設定が欠かせません。

価格決定後は、仲介会社と媒介契約を締結し、買い手とのマッチング、売買契約、引渡しへと進みます。特に「居抜き売却」を選択する場合は、通常の不動産契約に加え、貸主(大家さん)からの造作譲渡の承諾取得や、造作譲渡契約の締結といった特有の手続きが必要です。最終的に引渡しが完了した翌年には確定申告を行い、売却益に応じた譲渡所得税を納付して全行程が終了となります。

飲食店を賢く譲渡するための「店舗買取り.com」

「少しでも手元にお金を残したい」と願うオーナー様にとって、最適な選択肢となるのが「店舗買取り.com」の居抜き売却支援サービスです。

業界初「売却手数料0円」のインパクト

事業譲渡

通常の店舗売却では、売却価格の数%〜10%程度の仲介手数料が発生するのが一般的です。しかし、店舗買取り.comは業界初の「売却手数料0円」を実現しています。 これにより、同じ価格で店舗を売却したとしても、他社を利用した場合に比べて手元に残る現金が大幅に増えることになります。特に売却益が数百万にのぼる場合、その差は歴然です。

東証プライム上場グループの交渉力とネットワーク

店舗買取り.comは、東証プライム上場グループとしての高い信頼性と、出店希望者80,000人超を抱える「居抜き店舗.com」のネットワークをフル活用します。また、オーナー様にとって最も頭の痛い「テナント貸主(大家さん)との交渉」も代行します。「原状回復義務」の免除や造作譲渡の承諾取り付けなど、煩雑な手続きを一手に引き受けることで、オーナー様の心理的・時間的負担を大幅に軽減します。

飲食店の居抜き売却とは?メリットや実際に売却する流れはこちら

飲食店舗の譲渡・売買に関するQ&A

Q. 飲食店舗の譲渡で税金以外にかかる費用は?

A. 仲介手数料、司法書士費用(法人登記変更など)、残置物の処分費用などが挙げられます。また、忘れてはならないのが消費税です。2026年現在のインボイス制度下では、課税事業者が造作を売却する場合、買主から消費税を受け取り、適切に納税する必要があります。これらの諸経費を事前にシミュレーションしておくことが重要です。

Q. 飲食店を閉店する際に必要な手続きは?

A. 保健所への「廃業届」、税務署への「事業廃止届」、公共料金の精算が必要です。特に青色申告を行っている場合は、その取りやめ届出も忘れずに行いましょう。居抜き譲渡の場合は、これらの手続きを次オーナーの開店スケジュールと合わせる必要があるため、計画的な進行が不可欠です。

飲食店の撤退に必要な手続きは?費用や負担を軽減する方法はこちら

Q. 飲食店舗の譲渡で気をつけることは

A. 譲渡内容を明確にし、「譲渡対象物リスト」を契約書に添付することです。特に冷蔵庫などの厨房機器にリース物件が含まれている場合、それを知らずに譲渡すると後に大きな法的トラブルに発展します。売主と買主の間で「何を譲り、何を撤去するか」の認識を100%一致させることが成功の秘訣です。

居抜き物件で起こりやすいトラブルは?円滑に売却するコツはこちら

結論:最適な方法で店舗譲渡を成功させましょう

譲渡と売買の違いを正しく理解し、適切なスキーム(造作譲渡、事業譲渡など)を選択することは、経営者としての最後の重要任務です。特に、所有期間による税率の違いや、手数料などの諸経費が「手残り額」を大きく左右することを忘れてはいけません。

「店舗買取り.com」は、一都三県(東京・神奈川・千葉・埼玉)を中心に、飲食店オーナー様の再出発を全力でサポートします。コストを最小限に抑え、早期に店舗を売却したいとお考えなら、まずは弊社の無料査定から始めてみてください。

新着記事

譲渡と売買の違いは?必要な税金・手続きや賢く売却する方法を解説

- 店舗売却マニュアル

イニシャルコストの意味とは?ランニングコストとの違いや抑える方法を分かりやすく解説 !

- 店舗売却マニュアル

飲食店の適切な原価率は30%?業態別ランキングと利益を最大化する5つの改善策

- 店舗売却マニュアル

オフィス・事務所の移転はどう進める?オフィス移転のやることリストを紹介

- 店舗売却マニュアル

オフィス移転の費用や相場は?内訳や目安、費用を抑える「居抜き退去」を解説

- 店舗売却マニュアル

ランキング

飲食店「閉店のお知らせ」例文をご紹介!書くべき内容や告知方法も併せて解説

- 店舗売却マニュアル

飲食店業界の廃業率が高いのはなぜ?今後の経営見通しや廃業の流れついても解説

- 店舗売却マニュアル

QSCとは?飲食店経営者が押さえておきたい経営の基本や考え方を徹底調査!

- 店舗売却マニュアル

飲食店を店舗移転する際の5つの流れ!必要な費用や手続き・成功のポイントも解説

- 店舗売却マニュアル

飲食店の居抜き売却の方法とは?店舗を売却するメリットや実際の流れを解説!

- 店舗売却マニュアル

お問い合わせ

お問い合わせ