飲食店の店舗売却にかかる税金は主に3つ!種類や計算方法なども解説

店舗を売却する際に、考えるべきことの1つである税金。発生する税金や計算方法など、不安なこともあるでしょう。本記事では、飲食店の店舗売却を行う際に発生する税金をご紹介します。併せて、各税金の概要や計算方法、支払うタイミングなどについても解説するので、ぜひご参考にしてください。

飲食店の店舗売却と税金の関わりとは?

飲食店の店舗売却には、居抜き売却をはじめとした、いくつかのパターンがあります。どのパターンにおいても店舗の売却時には大きな金額が動くため、税金にも十分な注意を払いましょう。特に、店舗売却では、売却するものによって発生する税金が異なるだけでなく、飲食店の事業主が個人か法人かによっても、かかる税金が変わってくるため、注意が必要です。

飲食店の店舗売却を検討しているのであれば、まずは「何を所有していて、何を売却するのか?」を整理しておきましょう。

そもそも「居抜き売却」とは ?

居抜き売却とは、造作物や内装をそのままにした状態で店舗を売却する方法です。貸し店舗の売却時は造作物や内装が対象となり、自己所有店舗の場合は土地の売却も含まれます。なお、造作物とは、テナントが入居後に取り付けた厨房設備や空調設備、家具や照明などを指します。

居抜き売却は、これらの造作物や内装の買取金が受け取れる場合がある点が特徴で、飲食店の店舗売却で多く用いられている手法です。

居抜きで売却するメリットとしては、売り手側の原状回復工事が不要となる点や、買い手側が購入後すぐに営業を開始できる点が挙げられます。ただし、土地建物や一部の造作物を売却する際には譲渡所得税がかかるため、注意が必要です。

飲食店の店舗売却にかかる税金は主に3つ

ここでは、実際に飲食店を店舗売却する際にかかる税金について解説します。

具体的には、大きく分けて以下の3つが挙げられます。

「印紙税」は、店舗売却時に作成する契約書にかかる税金を指します。「譲渡所得税」は、造作物や土地建物の売却益にかかる税金で、個人事業主が店舗売却した際に発生する税金です。一方、法人が店舗売却した場合には、法人の利益に対して課税される「法人税」が発生します。

上記3つの他、課税事業者である場合(前々年の課税売上高が1,000万円を超えている場合)には、別途消費税も発生するため覚えておきましょう。

飲食店の店舗売却にかかる税金1:印紙税

ここでは、「印紙税」について解説します。

印紙税の納税方法や税額、支払うタイミングは実務でも重要であるため、事前に整理しておきましょう。

印紙税とは

印紙税とは、課税文書(※)に課せられる税金です。飲食店の店舗売却をする際には、不動産売買契約書を作成するため、印紙税が発生します。一方、造作物の売却は「動産」扱いになるため、原則として収入印紙は不要です。ただし、店舗売却に伴う取引であることから、印紙を求められるケースもあります。

印紙税は、「収入印紙」を購入し、契約書に貼り付け・消印することで納税します。収入印紙は、郵便局・法務局・役所・コンビニエンスストアなどで購入可能です。ただし、コンビニでは基本的に200円の収入印紙しか取り扱っていないため、注意しましょう。

なお、オンラインで契約を締結する「電子契約」であれば、紙(文書)ではないため、印紙税は発生しません。

| ※課税文書とは 1.印紙税法別表第1の課税物件表にある20種類の文書で証されるべき事項が記載されており、課税事項を証明する目的で作成された文書のこと。 2.印紙税法第5条により、印紙税を課税しないものとされている非課税文書に当てはまらない文書のこと。 |

【契約金額別】印紙税

印紙税は、契約書に記載されている売却金額によって、課税額が決定します。なお、平成26年4月1日から令和6年3月31日までの間は、軽減税率が適用されます。

具体的な税額は、以下の通りです。

| 売却金額 | 印紙税(収入印紙の額) | 軽減税率 |

| 10万以下 | 200円 | 200円 |

| 10万円を超え50万円以下 | 400円 | 200円 |

| 50万円を超え100万円以下 | 1,000円 | 500円 |

| 100万を超え500万円以下 | 2,000円 | 1,000円 |

| 500万を超え1,000万円以下 | 10,000円 | 5,000円 |

No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで

不動産売買契約書の印紙税の軽減措置

印紙税を支払うタイミング

印紙税を支払うタイミングとしては、売買契約の締結時です。とはいえ、実際は契約書を作成する際に収入印紙を貼ることになるため、それまでに収入印紙を用意しておく必要があります。

前述の通り、コンビニでは基本的に200円の収入印紙しか取り扱っていないため、それ以外の収入印紙が必要な場合には、早めに準備しておきましょう。

飲食店の店舗売却にかかる税金2:譲渡所得税 (個人事業主のみ)

店舗を売却する際は、飲食店の事業主が個人か法人かによって、発生する税金も異なります。

ここでは、個人事業主が飲食店の店舗を売却した際に発生する、「譲渡所得税」について見ていきましょう。

譲渡所得税とは

譲渡所得税とは、不動産や骨とう品などの資産を売却した際の利益に対して課税される税金で、所得税や住民税の一部として徴収されます。

ただし、造作物(入居後に取り付けた設備や備品など)の中でも、消耗品や10万円以下の物品、棚卸資産(在庫となった商品や原材料のこと)は、譲渡所得ではなく「事業所得」扱いとなるため、注意が必要です。また、譲渡所得税課税の対象物であっても、使用可能期間が1年未満、もしくは取得価額が10万円未満の減価償却資産の売却であれば、これらも「事業所得」扱いとなります。

譲渡所得税の計算方法

| 「売却で得た収入」-「店舗の取得費+譲渡費用」=手元に残った所得×税率 |

店舗の取得費とは、店舗や土地を購入した際にかかった費用(購入代金や購入手数料、改良費など)です。一方、譲渡費用とは店舗や土地を売却した際にかかった費用のことで、仲介手数料や前述の印紙税などがこれに該当します。

店舗や土地の売却で得た所得は分離課税となるため、他の所得とは合算せず、以下の所有期間に応じた税率が適用されます。

| 所有期間(※) | 所得税 | 復興特別所得税 | 住民税 | 合計 |

| 5年以下 | 30% | 0.63% | 9% | 39.63% |

| 5年超 | 15% | 0.315% | 5% | 20.315% |

※所有期間については、譲渡した年の1月1日において、所有期間が5年を超えているか否かで判別します。

なお、設備や備品などの造作物の売却は事業所得として扱われ、総合課税となる (他の所得と合わせて課税される)ため、混同しないよう注意しましょう。

譲渡所得税を支払うタイミング

譲渡所得税を支払うタイミングとしては、所得税に関しては、売却した翌年の確定申告時期(2月16日から3月15日までの間)に納めます。

一方、住民税については、確定申告の結果に基づき各市区町村が税額を計算します。税額が通知されたら、翌年の6月以降、4回 (6・8・10・翌々年の1月) に分けて納付しましょう。

飲食の店舗売却にかかる税金3:法人税(法人のみ)

一方、飲食店の事業主が法人の場合には、譲渡所得税ではなく法人税が発生します。

ここでは、法人が飲食店の店舗を売却した際に発生する、「法人税」について見ていきましょう。

法人税とは

法人税とは、法人が事業活動で得た所得にかかる税金のことです。国税である法人税(法人所得税)、地方税の法人住民税と法人事業税の3つを合わせて、一般的に「法人税等」と呼ばれます。

前述の通り、法人が店舗を売却して利益が発生した場合には、譲渡所得ではなく法人所得として税金が課されます。なお、売却にかかった費用を経費計上できる点は、個人事業主の場合と同じです。

法人税の計算方法

| 年間所得×税率 |

法人税については、個人事業主の譲渡所得税のように、「本業で得た所得」と「店舗の売却で得た所得」を分けず、年間の所得に対して税率をかけて税額を算出します。

【税率】

資本金1億円以下の法人は軽減税率が適用され、下記のように二階建てとなっています。

| 資本金1億円以下 | 資本金1億円超 | |

| 年間800万円以下の部分 | 年間800万円超の部分 | 23.2% |

| 15% | 23.2% | |

法人税を支払うタイミング

法人税を支払うタイミングとしては、通常は事業ごとの事業年度終了日の翌日から2ヶ月以内で、法人を解散する場合は、法人の解散日の翌日から2ヶ月以内です。期首から解散日までを事業年度として、いったん法人税の申告の必要があります。その後、清算の手続きが完了したら、残余財産が確定した日の翌日から1ヶ月以内に、改めて法人税の申告が必要です。なお、清算手続きが1年以上かかる場合には、解散日の翌日から1年ごとに清算事業年度の申告が必要となるため、ご注意ください。

なお、店舗を売却しただけで法人自体は事業を継続する場合には、通常通り、決算日の翌日から2ヶ月以内に申告をします。

「店舗買取り.com」ならお得に店舗売却が可能!

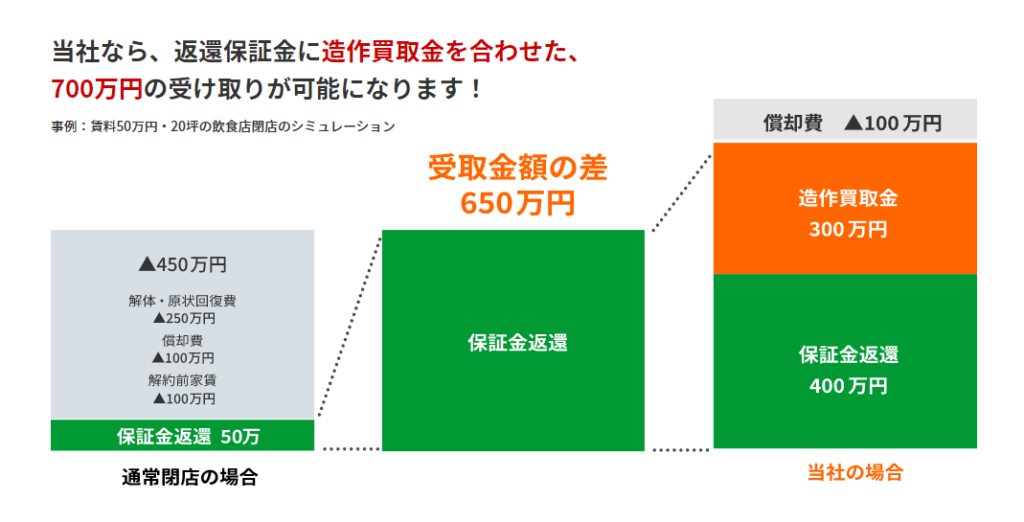

上図は、賃料50万円・20坪の飲食店を「店舗買取り.com」の仲介により売却したときのシミュレーションです。

通常であれば、解体・原状回復費用や解約前家賃などが差し引かれるため、保証金返還額はわずかになるケースがほとんどです。しかし、「店舗買取り.com」では、解体・原状回復費用や解約前家賃をかけずに店舗売却ができるため、保証金のほとんどが戻ってきます。さらに、造作買取金が受け取れる可能性もあります。

売却時の費用を抑えつつ追加利益をお求めの場合、ぜひ一度「店舗買取り.com」 にご相談ください。

飲食店の店舗売却時は税金にも注意が必要

飲食店の店舗売却は、動く金額も大きいため、税金の影響も大きいです。売却金額にだけ着目していると、売却後に思わぬ後悔をする可能性もあるため、税金についてもしっかりと確認・整理をしておきましょう。

なお、飲食店の店舗売却でお悩みであれば、「店舗買取り.com」がおすすめです。「店舗買取り.com」は、飲食店に特化した店舗専門会社として、業界初の売却手数料0円で、査定から売却、契約書作成までのサポートいたします。

税金以外にも、売却手続きについてのご相談も承っているため、お気軽にお問い合わせください。

新着記事

オフィス・事務所の移転はどう進める?オフィス移転のやることリストを紹介

- 店舗売却マニュアル

オフィス移転の費用や相場は?内訳や目安、費用を抑える「居抜き退去」を解説

- 店舗売却マニュアル

家賃保証を利用するメリットとは?家賃保証と連帯保証人の違い等を解説

- 店舗売却マニュアル

売上げUPの要!原価率と回転率|資料ダウンロード

- 資料ダウンロード

店舗を移転する際の5つのステップ|資料ダウンロード

- 資料ダウンロード

ランキング

飲食店「閉店のお知らせ」例文をご紹介!書くべき内容や告知方法も併せて解説

- 店舗売却マニュアル

飲食店業界の廃業率が高いのはなぜ?今後の経営見通しや廃業の流れついても解説

- 店舗売却マニュアル

QSCとは?飲食店経営者が押さえておきたい経営の基本や考え方を徹底調査!

- 店舗売却マニュアル

飲食店を店舗移転する際の5つの流れ!必要な費用や手続き・成功のポイントも解説

- 店舗売却マニュアル

飲食店の居抜き売却の方法とは?店舗を売却するメリットや実際の流れを解説!

- 店舗売却マニュアル

お問い合わせ

お問い合わせ